تا حالا با خودتان فکر کرده اید در مراحل و موقعیت های مختلف زندگی ممکن است به چه بیمه نامه هایی احتیاج پیدا کنید؟ این سوال از سوی هر کسی ممکن است جواب های مختلفی داشته باشد. خیلی ها یک بیمه نامه را بیشتر به رسمیت نمی شناسند، آن هم چون اجباری است اما خیلی ها هم ممکن است یکی دو بیمه نامه دیگر را به فهرست شان اضافه کنند.

از نظر ما هر کسی به همه این بیمه نامه های نیاز دارد اما اگر هزینه تان بالا می رود حداقل چندتایی را که فکر می کنید ضروری تر است، انتخاب کنید. همین امروز هم دیر است. سعی کنیددر اولین فرصت خودتان را به این بیمه نامه ها تجهیز کنید تا با دست پرتر به سراغ حوادث و تنگناهای مختلف بروید. بیمه نامه های معرفی شده در این گزارش جزو بیمه نامه هایی هستند که جبران خسارتی را تعهد می کنند. برای اینکه از بیمه به عنوان یک سرمایه گذاری استفاده کنید باید سراغ بیمه های سرمایه ای مانند بیمه عمر و مستمری بروید.

آنچه در مورد تبدیل شدن صنعت بیمه به یکی از شاخه های مهم بازار پول و سرمایه گفته می شود، مربوط به بیمه های سرمایه ای است.

1- بیمه مسئولیت؛ بیمه نامه های متنوع زیر سایه شخص ثالث

اولینپکیج بیمه ای که باید سراغش بروید بیمه های مسئولیت است. بیمه شخص ثالث تنها یکی از این بیمه نامه ها است. کسانی که خودرو شخصی دارند یا کارشان به نوعی به وسیله نقلیه شان مرتبط است به دلیل اتجباری بودن این بیمه نامه حتما آن را خریداری کرده اند اما به این معنی نیست که دیگر با پکیج بیمه مسئولیت خداحافظی کنید. هر کسی بنا به شغلش می تواند بیمه نامه های دیگری را هم از این رسته بیمه ای انتخاب کند. پزشکان، مهندسان، کارفرماها و ... همه آنها مسئولیت هایی در قبال مراجعان و کارمندان شان دارند. اگر شغل شما هم به گونه ای است که مسئولیتی برعهده تان است بیشتر در این بخش جستجو کنید و بیمه نامه های مرتبط را خریداری کنید.

چگونه انتخاب کنیم: همه شرکت های بیمه و نمایندگی های آنان لیستی از انوع بیمه های مسئولیت را در اختیار دارند. اول لیست با شخص ثالث شروع می شود، با رسیدن به آخر لیست ممکن است با بیمه نامه هایی مواجه شوید که تا به حال اسم شان را نشنیده اید. همین که توضیح یک پاراگرافی مربوط به آن را بخوانید متوجه خواهید شد برخی از اینها همان چیزی است که مدت ها دنبالش بوده اید.

نکته: بیمه حوادث سرنشین در شخص ثالث را باید جداگانه بخرید. بیمه شخص ثالث مسئولیتیی در قبال جبران خسارت وارده به راننده مقصر ندارد.

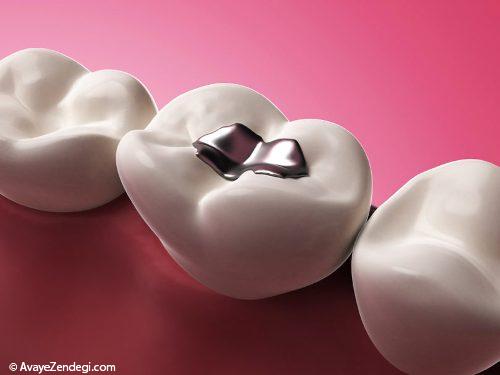

2- بیمه های درمانی؛ تکمیلش نکنید به مشکل خواهید خورد

بمیه های درمانی در دو نوع عمده بیمه های پایه و تکمیلی دسته بندی می شوند.در مورد بیمه های پایه شما اگر از بیمه تامین اجتماعی استفاده می کنید کافی است اما اگر دفترچه خدمات درمانی روستایی و شهری در اختیا ردارید می توانید برای آن مکمل های پایه هم بگیرید اما مهمتر از آن بیمه تکمیلی است. هر کسی با داشتن هر نوع بیمه درمانی پایه ای نیاز به بیمه تکمیلی دارد. این بیمه نامه کاملا تجاری است و از سوی شرکت های تجاری عرضه می شود.در این مورد شما با انتخاب های متنوعی روبرو هستید.

چگونه انتخاب کنیم: اگر می خواهید از بیمه تکمیلی تان به بهترین شکل استفاده کنید باید انتخاب درستی انجام داده باشید. اگر از طرف محل کارتان به بیمه معرفی شده اید شک نکنید کارفرمای شما حداقل ترین پوشش ممکن را برایتان خریده، خودتان به شرکت بیمه بروید و پوشش ها را با هزینه شخصی بالا ببرید. اگر هم خودتان می خواهید بیمه تکمیلی خانوادگی بخرید حتما اول از نماینده بیمه بخواهید انواع پوشش ها را برایتان معرفی کند. به حق بیمه فکر نکنید و بالاترین پوشش را خریداری کنید.

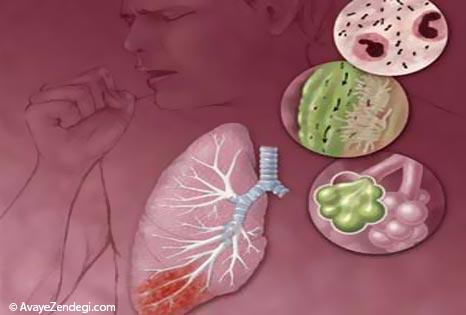

نکته: بیمه نامه هایی مانند بیمه سرطان و بیمه ناباروری جزو بیمه های خاص درمانی است که توسط شرکت های خاص بیمه ای عرضه می شود. داشتن بیمه سرطان یک ضرورت انکارناپذیر است.

3- بیمه بدنه؛ یک نام و چند کاربرد

بیمه بدنه اتومبیل جزو بیمه های مسئولیت نیست. دل تان را به اینکه هنگام خرید شخص ثالث بیمه حوادث سرنشین هم خریده اید خوش نکنید. بیمه بدنه یک بیمه نامه ضروری است که شامل پوشش های مختلف است. فک رنکنید فقط وقتی تصادف کنید می توانیدسراغ دفترچه بیمه بدنه تان بروید. شما می توانید در قالب همین بیمه نامه ماشین تان را در مقابل سرقت، آتش سوزی و ... هم بیمه کنید. البته در انتخاب نوع بیمه بدنه حق انتخاب با شماست.

چگونه انتخاب کنیم: برای انتخاب یک بیمه بدنه مناسب باید به نکات مهم یتوجه کنید. اگر شما ماشین تان را در پارکینگ پارک می کنید با ریسک کمتری نسبت به کسانی که پارکینگ ندارند در مورد سرقت لوازم اتومبیل تان مواجه هستید پس با خرید حداقلی از سرقت و تمرکز روی سرقت کلی، پوشش تصادف را بالا ببرید. صاحبان وسایل نقلیه عمومی می توانند رویاین بخش که هزینه های توقف در تعمیرگاه را جبران می کند تمرکز بیشتری کنند.

نکته: نمایندگی های بیمه خیلی مایل نیستند جزییات این بیمه نامه را برای مشتری معرفی کنند. خرید بیمه بدنه به این آسانی ها هم که فکر می کنید نیست. قبل از خرید حتما خوب همه پوشش های آن را مطالعه کنید.

4- بیمه منازل مسکونی؛ اجاره نشین و مالک ندارد

اگر شما هم در آپارتمان زندگی کنید ودر طبقات بالاتر ساکن هستید همیشه باید نگران ترکیدن لوله های آب و فاضلاب باشید؛ آن هم نه فقط به خاطر خسارتی که به منزل تان ممکن است وارد شود بلکه مهمتر از آن به خاطر غرامتی که باید به همسایه های تان در طبقات پایین تر بپردازید یا اینکه اگر جزو آدم های خوشبختی هستید که در یک خانه ویلایی سکونت دارید حتما می دانید خطر سرقت از خانه تان دو برابر آپارتمان هاست.

به طور کلی خانه و اثاث آن را خطرهای مختلفی تهدید می کنندو نکته ای که باید به آن توجه کنید این است که همه این خطرها قابل بیمه شدن هستند، آتش سوزی، انفجار، صاعقه، سیل، طوفان، زلزله، سرقت، ترکیدگی لوله آب، خرابی های ناشی از برف و باران، شکست یا ترکیدگی شیشه تنها بخشی از این خطرها هستند که شما می توانید به راحتی با خرید یک بیمه نامه جامع به عنوان بیمه منازل مسکونی آن را بیمه کنید.

چگونه انتخاب کنیم: اگر مالک هستیدو خودتان در خانه سکونت دارید باید بک بیمه نامه کامل شامل سرقت و آتش سوزی و ... بخرید اما اگر می خواهید منزل تان را اجاره بدهید، مجبور نیستید پوشش سرقت را خریداری کنید چون به هر حال اگر اسباب و اثاثیه اجاره نشین تان همس رقت شود، بیمه نامه شما کمکی به او نمی کند.

نکته: بیمه نامه مشمول مکان های تجاری هم می شود.

5- بیمه حوادث؛ پاتکی به همه اتفاق های ناخواسته

بیمه حوادث یکی از بیمه های مهم اما در عین حال ناشناخته در کشور به حساب می آید. بیمه نامه ای که برای هر کسی در هر موقعیتی یک ضرورت است. این بیمه نامه در انواع مختلفی مانند بیمه حوادث تمام اوقات، ناشی از کار، زندگی خصوصی، ورزشی، راننندگی، مسافرت با هواپیما، مسافرت با هر نوع وسیله نقلیه و سرنشینان وسایل نقلیه موتوری، زمینی عرضه می شود. این بیمه نامه در حال حاضر در همه شرکت های بیمه عرضه می شود. به دسته بندی حوادث توجه کنید.

چگونه انتخاب کنیم: هر چند با توجه به این موضوع می توان به هر کسی توصیه کرد با توجه به موقعیت و فعالیت هایش نوعی خاص از این بیمه نامه را خریداری کند اما مناسب ترین آن بیمه حوادث تمام وقت است. با خرید این بیمه نامه شما حتی نیازی به خرید بیمه زلزله و حوادث طبیعی هم نخواهید داشت. البته اگر می خواهید هزینه تان را کاهش دهید می توانید برخی پوشش ها را حذف کنید؛ مثلا اگر زیاد اهل کوهنوردی و مسافرت با هواپیما و ورزش نیستید این پوشش ها را از بیمه تان حذف کنید اما یادتان باشد در گاوصندوق تان جایی برای بیمه حوادث برای خود و خانواده تان باز کنید.

نکته: بیمه حوادث گروهی را می توانید برای گروه هایی غیر از خانواده تان هم تهیه کنید. مثلا یک اکیپ که می خواهند بروند کوه، می توانند یک بیمه نامه موقت مثلا 10 روزه بخرند.

6- بیمه اجاره نشینی؛ تضمینی برای یک سال آینده

یکی از مسائل مهم در اجاره نشینی برای آدم های نکته بین این است که در حوادثی مانند آتش سوزی بیمه نامه های ساختمانی فقط حاضر به جبران خسارات مالک هستند و مسئولیتی در قبال اموال اجاره نشین ها نمی پذیرند. این یعنی اگر اجاره نشینی احیانا با حادثه ای مانند آتش سوزی مواجه شود و هر چه دارد و ندارد را از دست بدهد، نمی تواند برای جبران خسارت مالی دلش را به بیمه حوادث مالک ساختمان خوش کند. او اگر بیمه حوادث داشته باشد بیمه صرفا خساراتی را که به ملک و هر آنچه به او متعلق باشد پرداخت می کند. این موضوع خودش واقعا یکی از مشکلات مهم اجاره نشینی است.

چگونه انتخاب کنیم: اوایل قرار بود فقط اجاره نشین های بخش مسکونی را تحت پوشش قرار دهد اما با توجه به مشکلاتی که اجاره نشین های تجاری با آن مواجه اند این بخش هم مورد توجه قرار گرفت و جالب است بدانید که در این بخش هم همان مشکل اصلی وجود دارد؛ یعنی بیمه حوادث مالک ملک تجاری، قط خسارت وارده به ملک را جبران می کندن و اموال اجاره نشین که همه آنچه را در یک مکان تجاری قرار است به فروش برسد شامل می شود تحت پوشش قرار ندارد.با اصلاحاتی که شرکت های بیمه در این طرح انجام دادند، اجاره نشین های واحدهای تجاری، صنعتی و تولیدی نیز می توانند از این نوع بیمه نامه ها استفاده کنندکه با توجه به ریسک بالای فعالیت شان می تواند یک نوع آرامش روانی برای آنها خصوصا کسانی که کسب و کارهای کوچک دارند ایجاد کند. با طراحی این رشته بیمه ای به راحتی می توان خطراتی از جمله آتش سوزی، دزدی، هزینه اسکان موقت، زیان های ناشی از سیل و طوفان و حتی هزینه های اضافی زنندگی را که ممکن است مستاجر نتواند پرداخت کند، بیمه کرد.

نکته: فکر نکنید این بیمه نامه فقط قرار است اموال مستاجران را در مقابل حوادث مختلف بیمه کند. در این بیمه نامه هم مانند سایر بیمه نامه ها این امکان وجود دارد که خریدار آن با پرداخت حق بیمه اضافی علاوه بر خطرات اصلی، پوشش های دیگر از جمله هزینه های پزشکی ناشی از حوادث و مسئولیت در قبال دیگران را نیز تهیه کند.